距离“万亿”目标,华宝基金还差6000多亿。

规模破万亿,是很多基金公司的梦想。

自2017年天弘基金率先成为规模破万亿的基金公司之后,乘着公募基金行业的东风,易方达、广发、华夏、南方、博时等基金公司也相继迈入“万亿俱乐部”行列。

而那些身处万亿规模之下的基金公司,或多或少的都会有着对于规模的渴望。其中,规模尚不足4000亿元的华宝基金表态最为明确:在华宝基金制定的五年战略发展规划中,确定的截至2027年的战略发展目标是,以每年20%的增速实现“万亿华宝”,也就是实现公司营收及利润持续增长,最终实现超万亿元的基金管理规模,跻身资管行业一流梯队。

为此,华宝基金在2022年发起了一场面向权益投资的自我革命——推进投研一体化改革。其幕后推手,正是来自刚刚上任的华宝基金董事长黄孔威。

工科出身,曾就读于浙江大学机械制造专业并在研究生阶段攻读投资管理的黄孔威,此前长期就职于宝武集团,曾参与并主导过宝钢集团收购华宝信托,管理过集团内将近百亿元的二级市场投资。

此外,黄孔威也曾先后兼任过中国太保非执行董事,兴业银行监事、董事,长江养老保险董事等,此前虽未有基金行业履职经历,却也是一直奋斗在经济、财务、大金融等相关领域。

来到华宝基金后,他做了大量市场调研,最终带领华宝基金迈出了重要一步——面向主动权益,改革投研组织。

01 小池塘养活不了大鱼

改革前,在华宝基金内部,由老将蔡目荣作为组长,加上相关研究员组成小组,成为公司事业部制的一个试点,开展基金投研工作。

这样的尝试,改变了传统的公司与基金经理之间的纯雇佣关系,以“合作伙伴”取而代之,意在充分激发基金经理的专业投资能力,创造更优秀的业绩表现。业内也将这种模式,戏称为“分封制”。

在我们此前的文章《公募治理探索:从“分封制”到“八旗制”》中,对“分封制”曾有过更为详细的解读。这样的模式,更适合从零到一快速把蛋糕做大的阶段。而彼时的华宝基金是要实现“万亿”梦想,事业部制显然是不能满足的。

最终,按照“投资指导研究,研究支持投资”的投研一体化思路,华宝基金在主动权益投资业务上重新进行了梳理。

改革后,公司将投研团队分为五个组:首先是总量组,包括宏观策略和金融地产,负责从自上而下的角度给予偏宏观上的指引;再往下是各个行业组,包括消费、周期、TMT、新能源。由基金经理担任组长,再把在相关领域有专长的基金经理也划分进相应的投研小组之中。

在黄孔威看来,纵向上,大家在小组内会不断地分享,去捕捉投资机会,捕捉了以后,这个投研小组在横向上要对所有的投资团队进行分享,整个投研体系要非常快速敏锐地发现机会,在此基础上做深度研究,给公司所有投资人员提供有价值的信息。

重新梳理后,华宝基金的投研体系更加合理,同时,也让外界看到公司重现昔日辉煌的可能。

因为早在2003年公司成立初期,华宝便汇集了余荣权、栾杰、魏东、黄小坚、史伟等为核心的强大投资团队。彼时,凭借雄厚的投资实力,华宝投资业绩稳居业内前列,发展速度惊人,成为规模增长最快、业务范围最广的基金公司之一。余荣权、栾杰、魏东、黄小坚、史伟、冯刚等因此而被业内称为华宝的“黄金一代”。

但辉煌过后,“黄金一代”的成员纷纷选择了离开。

对此,时任华宝董事长郑安国认为,基金行业投研人员流动频繁是行业常态。由于行业发展速度很快,有经验的基金经理和研究员在总体数量上依然稀缺,作为一家基金公司管理层,必须要正视这个问题,华宝的一个心得是加大对人才梯队的储备和培养,并通过制度设计形成一条“成长流水线”。在这条流水线上,即便没有天赋特别高的人,但是依靠团队的力量也一样可以做得好。

时任公司总经理裴长江也表示,华宝从不主张明星基金经理的机制。投资是一个团队共同完成的事情,这个团队应该是一个有能力自我成长的团队。

此后,华宝开始实施毕业生实习制度,每年都会从几家知名高校中选择一批高素质学生来公司实习,最终留下1/4的优秀人员充实到投研团队中。同时,华宝对研究员的分工采取了双重覆盖制,每个行业的研究工作由两个研究员担纲,让不同的研究员从不同的角度全面挖掘上市公司价值。

随着时间的推移,公司全新的投研人才梯队逐渐形成,但很快又一次遭遇了人才流失。仅2021年,华宝基金就损失了光磊、詹杰、代云锋三员大将。

事实上,华宝基金的遭遇并非个案,很多中小基金公司都有着类似的经历,辛辛苦苦培养的基金经理,稍有起色,便被其他公募挖了“墙角”,令公司损失惨重。而造成这一现象的原因便是:市场变大了,公司的池子没能跟着变大,自然也就养不住太多的鱼。

时至今日,尽管华宝基金仍有老将蔡目荣、刘自强、闫旭等人的坚守,公司在近三个季度的权益资产业绩排名也都能保持在同类的中上游水平,并在去年四季度进入全市场前30%,但想要重现“黄金一代”昔日的辉煌,仍有很长的路要走。

02 ETF硝烟下的另类成长

在主动权益投资之外,华宝基金给外界留下更为深刻的是其在ETF领域的独树一帜。

与其他偏向于布局宽基ETF的头部基金公司不同,华宝基金则将更多精力放到了行业ETF的发行上,在其现有的股票ETF产品中,行业ETF数量占比超过了八成。

来源:iFinD,数据截至2022.12.31

谈起华宝基金在ETF领域的布局,恐怕还要将时间的指针拨回到13年前。2010年4月,华宝基金发行成立了公司首只ETF产品——价值ETF。

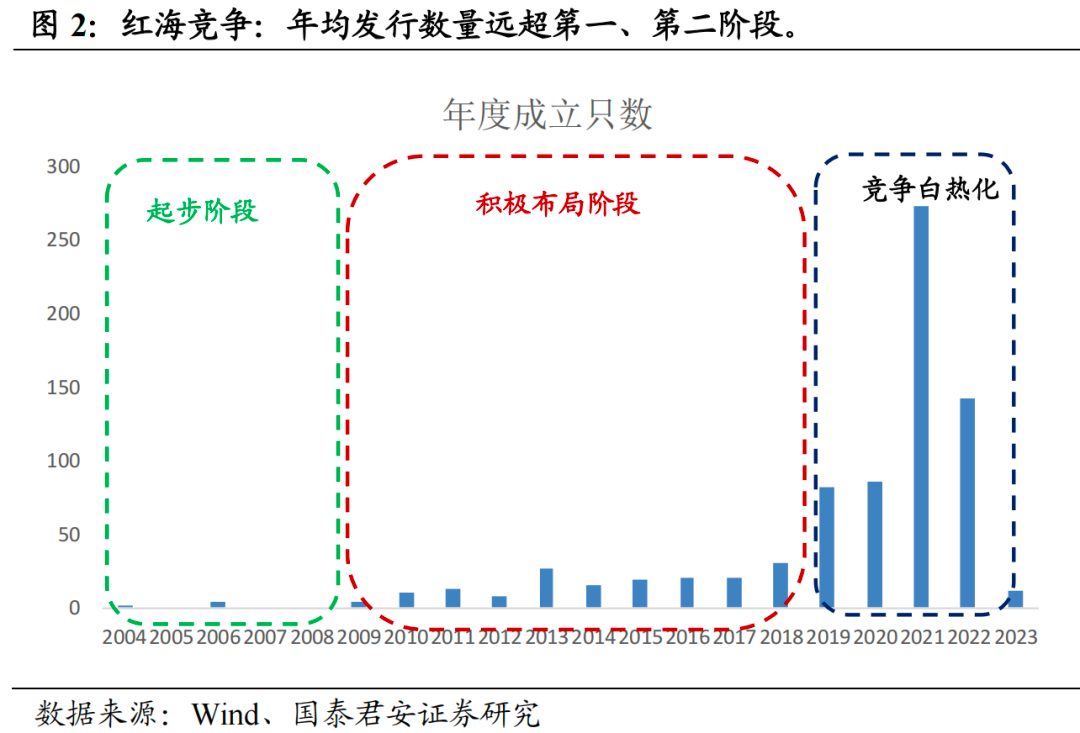

彼时,国内ETF的发行一改起步阶段的缓慢状态,开始进入常态化发行节奏,ETF的品类也在不断拓展,从起步阶段的以宽基为绝对主流,逐步迈向多样化的业态,尤其是行业ETF的引入为市场注入了活力,ETF的种类由单一的宽基ETF转向“宽基+行业+主题+策略”为代表的权益模式,华宝基金旗下的国防军工、券商、银行等行业ETF,就是在这一时期成立发行的。

进入2019年后,ETF的竞争进入白热化阶段。中小公司纷纷开始布局ETF产品线,ETF上报和发行节奏加速,2019-2022年间,各家公募累计发行584只ETF产品,年均发行数远超第一、第二阶段。

期间,华宝基金相继发行了医疗、科技两只行业ETF。其中,作为公司旗下“龙头系列ETF”标杆产品之一的“科技ETF”,一出道即吸粉无数,2019年上市交易短短3个交易日就实现规模翻番。

2020年,公司专门设立了“指数研发投资部”,深耕指数业务,并在同年发行了电子、食品两只行业ETF。

进入2021年后,华宝基金开始全面发力行业ETF,相继推出智能制造、化工、金融科技、有色、新材料、大数据等ETF产品,行业ETF产品发行数量多达10只。

如果算上2022年12月成立的“绿色能源ETF”,过去十三年间,华宝基金共发行了21只股票ETF产品。

依靠在行业ETF领域的全面布局,华宝基金的股票型ETF基金规模排名近年来始终稳定在第六的位置,但对比近两年的数据后便会发现,其地位正在受到来自同行的挑战。

2022年,华宝基金的股票型ETF基金规模为554.27亿元,较上2021年的583.33亿元,缩水了29.06亿元。排在其后面的广发基金的股票型ETF规模则增长了127.97亿元,两家公司的差距已缩小至40.57亿元。

来源:iFinD

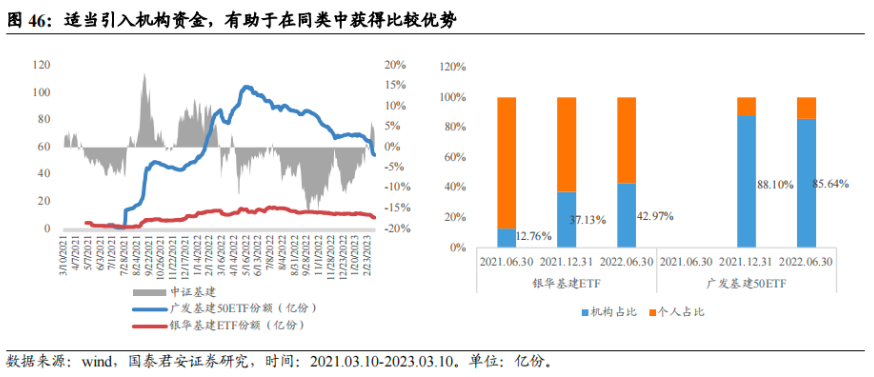

不久前,国泰君安证券在一篇名为《中国ETF市场发展白皮书》的研究报告中曾写到:适当引入机构资金,有利于快速在同类产品中获得竞争优势,并从实证角度加以说明。

具体来看,同样布局基建方向,发行时间接近,且首发规模接近,广发基建50ETF(516970)的份额在2021年后半段开始大幅提升。对比两只ETF的份额持有人结构发现,持有广发基建50ETF的机构投资者较多。此前,广发基金连续两年获得“金基金•被动投资基金管理公司”奖,这一殊荣的背后,正是源于机构投资者的认可。

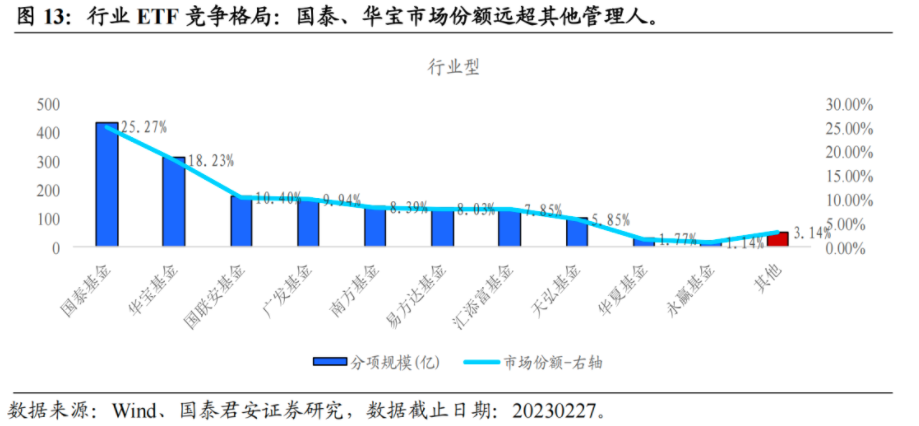

尽管华宝基金在股票型ETF基金规模上受到了挑战,但在更为细分的行业ETF排名中,华宝基金的竞争优势则颇为明显,市场份额仅落后于国泰基金,排名第二。

03 尾声

综上,华宝基金近年来在主动权益投资领域上的表现,让外界看到了公司在投研领域的努力。随着投研一体化改革的进行,公司也在组建全新的投研战队。但如果不能从根本上解决“小池塘养活不了大鱼”的问题,华宝基金恐怕依旧只能沦落到“为他人做嫁衣”的境遇。

在主动权益投资之外,华宝基金尽管在更为细分的行业ETF市场份额方面占据优势,但在一个市场化程度极高的行业,拥有“先手”的玩家并不意味着可以稳坐钓鱼台。更何况在股票型ETF基金规模排名中,公司已然受到来自同行的挑战。

以上这些,都将是华宝基金“万亿”规模之路上,需要正视和面对的问题。

距离“万亿”目标,华宝基金还差6000多亿。